NTTドコモが2013年9月に「iPhone 5s」「iPhone 5c」を投入し、国内市場初のキャリア3社による同一端末の取り扱いが開始された。それに伴い、ユーザのキャリア選択ポイントは料金以外に、よりLTEエリアの完成度にも目が向けられることになった。

NTTドコモが2013年9月に「iPhone 5s」「iPhone 5c」を投入し、国内市場初のキャリア3社による同一端末の取り扱いが開始された。それに伴い、ユーザのキャリア選択ポイントは料金以外に、よりLTEエリアの完成度にも目が向けられることになった。

そこで今回は、MCAが2014年2月に発刊した調査レポート「携帯電話基地局市場及び周辺部材市場の現状と将来予測 2014年版」から、各キャリアが保有する周波数帯を整理するとともに、携帯電話の基地局設備投資の状況について見ていきたい。

LTEエリア競争に拍車がかかる中、これまでエリアに強みを持っていたNTTドコモが他キャリアからの攻勢を受けている。主に高トラフィックエリアを中心にLTEエリアを構築してきたNTTドコモと、一気にLTEカバレッジを拡大させたKDDI(au)とソフトバンクモバイル。各社のエリア戦略の違いが如実に表れる結果となった。

劣勢となったNTTドコモであるが、LTEサービスに1.5G/1.7GHz帯を転用させることで他キャリアへの対抗策を打ち出している。今後、NTTドコモはLTEカバレッジとスピード以外に、安定したネットワーク運用も重要な要素になるものと考え、他キャリアとのLTEエリア競争に備える。

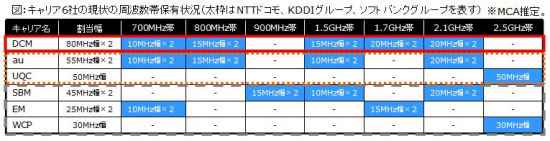

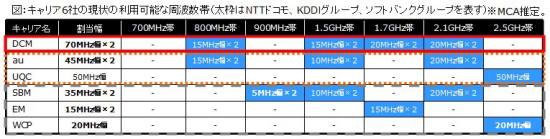

ここではまず、現在各キャリアが保有している周波数帯の状況を整理したい。

現在のキャリア6社における周波数帯保有状況はソフトバンクグループが合計170MHz幅と最も多く、NTTドコモとKDDIグループも合計160MHz幅を保有している。

ただし、実際に利用可能な周波数帯ではNTTドコモとKDDIグループが合計140MHz幅であるのに対し、ソフトバンクグループは合計120MHz幅と差が出ている。

その内訳として、ソフトバンクグループは700MHz帯10MHz幅×2、900MHz帯10MHz幅×2、2.5GHz帯20MHz幅の合計50MHz幅が現在は利用できない。

基地局市場を取り巻く無線機や部材ベンダは基地局新設から併設、マクロからスモールセルへの移行に向けた対応が求められている。引き続き、キャリアからのコスト削減要求にも終わりがなく、さらにはLTE-AdvancedやVoLTEなど新技術への対応が望まれる。

また、エンジニアリング会社は工事件数が堅調に推移するも作業簡略化による工事単価下落が進む。マルチタスク化も叫ばれ、エリア調整やセンタ設備など基地局工事以外の通信工事への対応も課題となる。

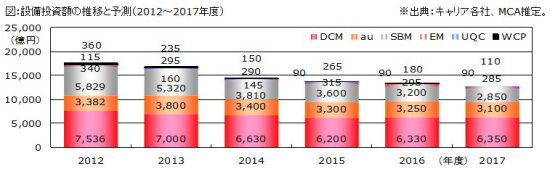

2013年度におけるキャリア各社の設備投資額はNTTドコモが7,000億円、KDDI(au)は3,800億円、ソフトバンクモバイルが5,320億円、イー・アクセス(イー・モバイル)は160億円、UQコミュニケーションズが295億円、Wireless City Planningは235億円と推定した。

2012年度は合計1兆7,562億円が投下されたが、2013年度は1兆6,810億円となり、LTEエリアの拡大も一息ついた印象である。

今後、キャリア各社は投資額を縮小させていく見込みで、NTTドコモは中期的に7,000億円を下回る水準で推移し、KDDI(au)も3,000億円台に抑えていく方向にある。特にソフトバンクモバイルは2014年度以降、大幅に投資額を絞っていく見込みで、2017年度には3,000億円を下回る投資額が想定される。

なお、2013年度における無線機市場は2,601億円、アンテナや蓄電池などの附帯設備市場が527億円、エンジニアリング市場は4,360億円と推定した。

(出典:キャリア各社、MCA推定)